בתוך שנה בלבד: ביטוחי הרכב התייקרו בעשרות אחוזים ואיזו מכונית הכי בסכנת גניבה?

ב' רכש בשנת 2022 רכב טויוטה חדש בסכום של כ־140 אלף שקל. שנה חלפה, ובבואו לחדש את פוליסת הביטוח, נדהם לגלות כי למרות שהרכב כבר נמצא שנה על הכביש, ומחירו נשחק, הוא ייאלץ להיפרד כעת מסכום גבוה הרבה יותר כדי להמשיך להיות מבוטח, וזאת למרות שלא נרשמה לחובתו ולו תביעה אחת במהלך השנה האחרונה. עד כמה גבוה? כ־30% ויותר.

"כשביטחתי את הרכב לראשונה, שילמתי 3,400 שקל עבור ביטוח מקיף וחובה - וזו לא הייתה ההצעה הזולה ביותר שקיבלתי", הוא מספר. "כעת, במועד החידוש באותה חברה ביקשו 30% יותר (כ־4,500 שקל). חיפשתי חלופה וראיתי שההצעות האחרות יקרות יותר. חזרתי לחברה אחרת שהציעה רק לפני שנה לבטח אותי בעבור פחות מ־3,000 שקל, ועכשיו הם דורשים סכום כמעט כפול".

גם ש', שחידש את הפוליסה בחודש שעבר, מספר על זינוק משמעותי בפרמיית הביטוח, למרות שהוא מבטח את רכבו באותה החברה כבר מעל לעשר שנים. בגין רכב סוזוקי משנת 2016, ללא עבר של תאונות, ביקשו ממנו "רק" 2,354 שקל עבור ביטוח מקיף, קפיצה של יותר מ־25% לעומת המחיר ששילם אשתקד. גם כאן, החידוש באותה החברה היה זול יותר מאשר אצל המתחרים. זה בהחלט לא מה שהייתם מצפים מהשוק התחרותי ביותר בענף הביטוח, בו פועלות לא פחות מ־14 חברות, לעומת לדוגמה שוק הפנסיה בו מתחרות 7 קרנות פנסיה בלבד, ועדיין דמי הניהול יורדים משנה לשנה.

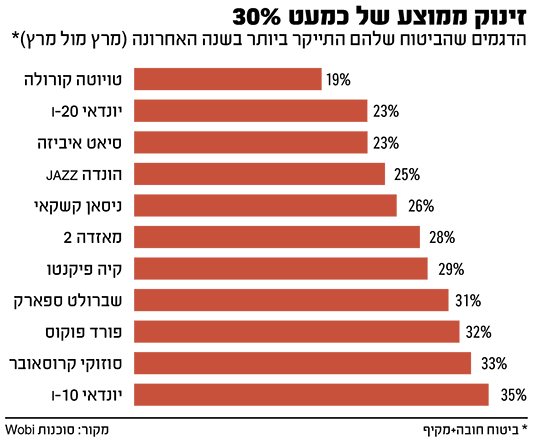

ב' וש' לא לבד. מנתוני המדד של סוכנות הביטוח Wobi, המפעילה פלטפורמה להשוואת ביטוחים הכוללת הצעות מ־10 מתוך 14 החברות בשוק, עולה גידול של 28% במחירים במרץ האחרון לעומת התקופה המקבילה אשתקד. בחלק מהדגמים, כמו למשל ביונדאי i-10, מדובר על זינוק של 35% כשבדגמים כמו סוזוקי קרוס־אובר, פורד פוקוס ושברולט ספארק, נרשמה קפיצה של יותר מ־30%.

הפסידו והצרכן שילם

עיקר ההתייקרות הורגשה בביטוח המקיף שמכסה גנבות, נזק לרכב ופגיעה פיזית בצד ג'. הצרכנים מרגישים היטב את ההתייקרות הזו, אך עבור חברות הביטוח מדובר בהפחתה של ההנחות הניתנות על תעריפי הספר שהתירה רשות שוק ההון, הרגולטור האחראי על תחום הביטוח.

לצד זאת, נרשמה התייקרות גם בביטוחי החובה. בשוק מעריכים כי מדובר על התייקרות של כ־10% לעומת השנה שעברה, כאשר כמחציתה נובעת מעליית המדד של כ־5%, וכן מהירידות בשוקי ההון. בגלל שמדובר על תביעות שיכולות להתברר רק כעבור כמה שנים, חברות הביטוח מחויבות לשמור עתודות, ואלה מוצמדות למדד, אך גם מושקעות בשוק ההון והשנה הקשה בשווקים הסבה להן הפסדים כבדים.

השילוב של שני אלו, יחד עם הפסדים בשל עלייה בעלות ובכמות התביעות, הביאו את החברות לבקש מרשות שוק ההון לייקר את תעריפי ביטוח החובה, וחלקן אף קיבלו אישור לייקר את תעריפי הספר. זאת, בניגוד לתעריפי הביטוח המקיף שם הרשות לא אישרה ייקור תעריפי ספר.

זינוק חד בגניבות ב־2023

התייקרותן המתמשכת של פוליסות ביטוח הרכב נובעת משילוב של כמה מקורות, כאשר הגורמים הפועלים בענף חלוקים בשאלה איזה מהן משפיעה יותר מהאחרות. ב־Wobi מסבירים כי הגורם הדומיננטי להתייקרות היא תופעת גניבות הרכבים שעלתה באופן חריג. הם מדברים על עלויות של יותר מ־100 מיליון שקל בחודש, כלומר יותר כ־1.3 מיליארד שקל בשנה.

על פי נתוני חברת פוינטר טלוקיישן, המתמחה בשירותי איתור ומיגון לרכב, הרבעון הראשון של 2023 הסתיים עם גידול של 140% בניסיונות גניבת רכב ביחס לתקופה המקבילה אשתקד. חברת האיתור והשבת כלי רכב גנובים מדווחת כי כשליש מהגנבות מתבצע באזור המרכז (32%), בעוד שבאזור השפלה, הקרוב ביותר לקו הירוק, נרשם הגידול המשמעותי ביותר בניסיונות הגנבה והוא כבר "מספק" 18% מהניסיונות, כפול מאשר ברבעון הראשון של 2022.

לעומתם, בחברות אחרות וגם ברשות שוק ההון טוענים כי עיקר ההתייקרות נובעת מסוגיית החלפים, שהתייקרו כתוצאה תחילה בעקבות הסגרים בסין בתקופת הקורונה, ולאחר מכן בשל שיבושי אספקה כתוצאה מהמלחמה באוקראינה. זאת, בנוסף לפערים משמעותיים שנגבים בחלק מהמוסכים, הגבוהים ב־60% ואף ב־70% אל מול מחירי השוק של אותם חלפים.

לפי גורם בשוק, עלות רכב שלם עשויה לעמוד על 100 אלף שקל, אך כאשר מפרקים אותו למחירי החלפים שלו, העלות תזנק גם לחצי מיליון שקל ואף יותר. בחוק ההסדרים האחרון ניסו להיאבק בפערים הללו, והוכנס בו סעיף לפיו שמאי רכב יוכלו לקבוע עלות חלק על פי מחיר שוק תחרותי ולא במחיר המנופח שקובע היבואן או היצרן.

לצד גורמים אלו, יש להזכיר גם צמצום הפעילות בישראל של חברות ביטוח המשנה, שספגו הפסדים גדולים מצד חברות הביטוח הקטנות (הגדולות סופגות בעצמן את ההפסדים).

בכל מקרה, עם הנתונים היבשים קשה להתווכח. חברות הביטוח רשמו ברבעון האחרון של 2022 הפסד מצרפי של 343 מיליון שקל בתחום רכב רכוש (לעומת רווח ברכב חובה של 462 מיליון שקל). בשנת 2022 כולה עמד ההפסד התפעולי ברכב רכוש על 1.4 מיליארד שקל (לפני מס).

"המחירים כבר עלו באופן משמעותי ברבעון הרביעי לעומת השנה הקודמת", אומר נדב שרייבמן, מנהל מחלקת מחקר ואנליזה ב־Wobi. "פערי המחירים בין חברות הביטוח הולכים וגדלים ותלויים בפרופילי הנהגים ודגמים ספציפיים. ברגע שאתה מעלה את המחיר בפוליסות החדשות ופחות בחידושים, ייקח זמן עד שכל התיק יבריא וזה תהליך שיכול לקחת גם שנה ושנתיים.

"בצד השני של ההוצאות, החברות החלו לשים דגש על שיפור עולם התביעות. היחס הממוצע בענף בין סך הפרמיות שגבתה חברת הביטוח לבין סך התביעות שהיא שילמה כולל הוצאות השיווק, עמד אשתקד על 122%, והן יצטרכו להקשיח תנאים ולהעלות פרמיות כדי להגיע ליחס בריא של 70%־75%".

האם אנחנו לקראת שינוי? לדברי אותו בכיר, לחלוטין לא. "אם לא יתבצע שינוי בצד של הגנבות ובעלויות שגורמות התאונות, ימשיכו ההפסדים הגדולים של חברות הביטוח גם ב־2023. בסוף, חברת ביטוח תמיד תדע להרוויח. בינתיים, הכול מתגלגל על הצרכן".

כך תוזילו את המחיר

אז מה בכל זאת ניתן לעשות? קודם כל להשוות בין כמה שיותר חברות ביטוח וגם בתוך החברות יש פערי מחירים. חברות הביטוח לא תמיד מציעות באתר האינטרנט שלהן את המחיר הנמוך ביותר, כך ששיחה עם המוקד יכולה להוזיל עוד את המחיר.

בנוסף, התאימו את הפוליסה לכמות הקילומטרים שאתם נוסעים ואת זהות הנהגים למי שינהג בפועל על הרכב. לא פעם כדאי גם לבחון מעבר למסלול עם השתתפות עצמית גבוהה יותר, בתמורה להוזלה בפרמיה הכוללת.

וישנו גם ההיבט הענפי. "רק תחרות תביא לשינוי", אומר שי שדה, יו"ר הוועדה לביטוח כללי בלשכת סוכני הביטוח. כשתהיה תחרות אמיתית של 50 חברות ולא 14 נראה את המחירים יורדים. כיום השוק נשלט על ידי מספר קטן של שחקנים מאוד גדולים, כשאנחנו המדינה היחידה ב-OECD שלא פועל בה מבטח זר. בנוסף, משרד התחבורה חייב לטפל בתחרות על החלפים, למשל ע"י יבוא מקביל ועוקף".

חדשות קשורות