שינוי מגמה בענף הרכב או רוויה טבעית: מה מסמנת הירידה הצפויה במכירות הרכב השנה

אחרי רצף עליות של חמש שנים, צפוי שוק הרכב הישראלי לסיים את שנת 2018 בירידה. פורמלית, נותרו עוד כחודשיים של מכירות עד סוף השנה, אולם בפועל אלה חודשים של "ניקוי מדפים", עם מסירות בעיקר לשוק האפס קילומטר ותקופת של צבירת הזמנות לתחילת השנה.

הנתונים שפורסמו השבוע מראים כי בעשרת החודשים הראשונים נמסרו כ-246 אלף כלי רכב ומכיוון שממוצע המכירות בנובמבר ודצמבר (יחדיו) נע בשנים האחרונות סביב 25 אלף כלי רכב, צפויות המכירות הכוללות לרשום השנה ירידה של 7%-4%.

השאלה הגדולה היא האם מדובר במכה קלה בכנף או בשינוי מגמה מתמשך. כדי לנסות לקבל את התשובה לא מספיק לבחון את השורה התחתונה אלא צריך לבחון את תנאי הרקע ואת המבנה הפנימי.

תנאי רקע יציבים

בכל הנוגע לתנאי הרקע, קשה לזהות גורם חיצוני מרכזי כאחראי לירידה שנרשמה ב-2018. אם שואלים את כלכלני האוצר ואת הפוליטיקאים על מצב הכלכלה הישראלית, התשובה היא "הכול דבש" ותחזית הצמיחה הרשמית מדברת על עלייה של 4.5% בתוצר העסקי בחישוב שנתי ועל עלייה של 1.8% בתוצר הכולל.

הריבית נותרה אפסית והיא ממשיכה להזין בועה משגשגת של אשראי צרכני ומוסדי לרכישת רכב. אמנם בנק ישראל סגר בשנה וחצי האחרונות במידה מסוימת (ויש מי שיגיד סמלית) את ברז האשראי לרכב של הבנקים וחברות כרטיסי האשראי, אבל בענף יודעים לספר, כי לוואקום שנוצר נשאבו במרץ גורמי מימון חוץ בנקאיים. מה היקף האשראי לרכב שהם מעניקים? כרגע, לפחות, אין מידע בנושא, ולא נראה שלמישהו בוער להשיגו.

שער הדולר זחל השנה מעלה בכ-5%, ושער האירו טיפס בכ-3.5% מתחילת השנה, אבל אלה שינויים מינוריים יחסית שאינם מקזזים את הפער מהשערים ההיסטוריים שעל פיהם נקבעו מחירוני הרכב של רוב הדגמים הנפוצים. בענף היבוא טוענים שמחירי הבסיס של כלי הרכב ליבואנים עלו משמעותית הן בשל העלאת מחירי ה-FOB על ידי היצרנים בחו"ל והן בשל הדרישה המנדטורית של השוק הישראלי למערכות בטיחות אקטיביות כמו בלימה אוטונומית, ובמפרטים גבוהים יחסית שעולים הרבה כסף.

אבל את הנימוק "לנו זה עולה יותר" אנחנו שומעים כבר שנים רבות ובכל זאת המחירים לא עלו. ייתכן שהתופעה אכן מתרחשת נקודתית והיא משפיעה על כמה דגמים שנמכרים כאן ב-2018, אבל עובדה היא, שדגמי רכב פופולריים רבים עדיין ממשיכים להיות מוצעים בישראל בהנחות אגרסיביות ממחיר המחירון במסגרת מבצעים של היבואנים ובערוצי ה"אפס קילומטר" של חברות הליסינג והסוחרים. למעשה, ברבעון האחרון רוב מאמצי השיווק בענף התבססו על "הארד סייל" מוטה הנחות.

למרווחים תורמת גם העובדה שהמיסוי הירוק הנוכחי, שנמצא כיום בישורת האחרונה שלו לפני עדכונו, הפך להיות בעיקר הטבת מס, שמכבירה את הרווחים. זה אולי ישתנה ב-2019 אבל ב-2018 נרשמה יציבות בחזית הזו.

גם חברות הליסינג תרמו השנה את התרומה הרגילה לרכישות הרכב החדש ועל פי כמה הערכות הן רכשו יותר מאשר ב-2017. הדו"חות התקופתיים בענף הליסינג מלמדים, שכמה שחקניות מרכזיות במגזר פיתחו תלות מהותית בעמלת התיווך שהן גוזרות משוק ה"אפס קילומטר". אבל השורה התחתונה שלהן עדיין חיובית והרכישות שלהן עבור שוק האפס קילומטר נמשכו השנה במרץ.

עומדים בפקקים ורוכשים רכב

אם היינו מסתכלים על השוק בעיניים זרות, היינו מצפים שהגודש הבלתי נסבל בכבישים המרכזיים ועליית מחירי הבנזין יתרמו תרומה כלשהי להפחתת הרכישות בשנה החולפת. אבל בהיעדר אלטרנטיבות ראויות של תחבורה ציבורית, זה כמובן לא קרה. ב-2018 עדיין נוספו לכבישים הסתומים עוד כ-150-120 אלף כלי רכב נטו (בניכוי הגריעה) וירידה בשיעור של 5% לא משנה את התמונה הכוללת.

זה לא בהכרח יהיה המצב ב-2019. תקנות ה-WLTP אילצו את רוב יצרני הרכב לבצע שינויים הנדסיים יקרים בדגמים רבים ואפשר לצפות, שהם יתבטאו ביתר שאת במחירי ה-FOB ליבואנים ב-2019. בנוסף, העלאת הריבית בארצות-הברית מרחפת כמו ענן על השווקים הבינלאומיים, הברקזיט עדיין מהווה פצע פתוח באירופה וסוגיית הרכב המחושמל והאוטונומי עדיין יוצרת אי-ודאות לא קטנה בשוק. אבל עוד חזון למועד.

בשורה התחתונה, בהעדר אינדיקציות חותכות נוספות, אנחנו נוטים לייחס את הירידה בשוק להתייצבות של שוק הרכב הישראלי סביב נקודת רוויה "טבעית". נזכיר, שהשוק קפץ בין 2012 ל-2017 בשיעור של כ-37%, ללא כל פרופורציה לקצב עליית התוצר, וזו תופעה שכמעט אינה מוכרת בעולם פרט לסין. ישראל, למי שלא שם לב, היא לא סין. ברור, שמגמה כזו לא יכולה להימשך לאורך זמן ולא עד כמה ינסה האוצר לעודד אותה במישרין ובעקיפין כדי לסחוט את לימון המיסוי.

הקוריאנים מתחזקים, המתחרים חוטפים

כאשר יורדים לעומק מפת נתוני המכירות מגלים שהשוק התאפיין ב-2018 בשינויים מבניים די קיצוניים, או לכל הפחות בהקצנה של מגמות ממושכות. כך, למשל, הוקצנה והואצה הנטייה של השוק להתמקד סביב שני סגמנטים: מכוניות היברידיות ורכבי פנאי או SUV. נתח רכבי הפנאי מכלל המכירות צמח השנה בכמעט 25% ועומד כיום על כ-35% ובפועל הרבה יותר. לא מעט בזכות דגמים חדשים שנכנסו השנה לשוק.

פלח המכוניות העממיות המקובלות בתצורת סדאן והאצ'בק - ובעיקר משפחתיות סדאן, מכוניות סופר-מיני ומכוניות מנהלים - המשיך לצנוח בשיעור דו ספרתי. זאת למעט ההיברידיות שנהנות מהטבת מס ומשגשגות. התוצאה היא החרפה משמעותית בתחרות הפנימית ויצירת מצב של "אם אתה לא שם, אתה לא קיים". אם בארסנל של מותג מסוים אין דגמי SUV תחרותיים - והשנה חלק לא מבוטל מהביקוש בפלח התרחב לעבר דגמים בטווח של 110 אלף עד 125 אלף שקל - ואם אין לך היברידיות במחיר נגיש, אתה מוצא את עצמך מחוץ לתחרות.

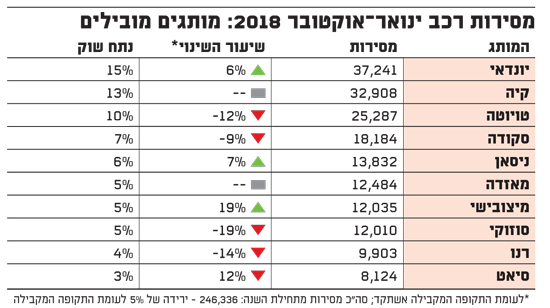

המצב מסביר את התמונה התחרותית הכוללת, שעולה מנתוני המסירות של עשרת החודשים של 2018 די ברורה. מתוך 20 מותגי רכב, שפותחים את טבלת המכירות, 13 סיימו את השנה עם ירידה במכירות לעומת התקופה המקבילה אשתקד. חלק גדול מהם רשמו ירידה דו-ספרתית.

מי שכן המשיך לצמוח ולפרוח הם יונדאי וקיה, שני המותגים של תאגיד יונדאי מוטורס הקוריאני, שמחזיקים ב"פול האוס": גם היצע של רכבי SUV מבוקשים כמעט בכל גודל וטווח מחיר, גם היברידיות, גם יצרן "נוח" וגם שער מטבע ידידותי יחסית. שני המותגים הללו העמיקו השנה את אחיזת הברזל שלהם בשוק עם נתח שיא של כ-30% מכלל המכירות.

אם נבודד את הקוריאנים ואת המותגים שמתמחים ברכבי יוקרה ופרמיום נגלה, שכ-16 מותגי רכב, שפונים למרכז השוק בישראל, מתחרים למעשה על נפח מכירות של פחות מ-55% מהשוק בלבד. בהחלט תחרות צפופה ולוחצת.

המצב התחרותי הזה הולך ודוחק החוצה מהשוק הישראלי בהדרגה מותגים אירופיים מוכרים ומבוססים היטב, לשעבר, דוגמת פורד, פיאט, אופל, פולקסווגן, ורנו, שרשמו בעשרת החודשים הראשונים ירידה בשיעור של 14% עד 46%. אבל לא רק אירופיים. ברשימת המותגים שחטפו השנה נמצאים גם נכסי צאן ברזל של שוק הרכב הישראלי כמו טויוטה, שרשמה ירידה ראשונה זה עשור (בשיעור 12%), סוזוקי חביבת ההמונים, שאיבדה 19%, הונדה שירדה ב-20% ועוד.

היבוא העקיף שוחק את הפרימיום

לראשונה זה מספר שנים נרשמה השנה גם בלימה בצמיחה, ולעיתים גם נסיגה, במכירות של חלק מהמותגים הפופולריים בשוק הפרימיום. את התופעה הזו אפשר לשייך ככל הנראה לקפיצה המשמעותית שנרשמה בערוצי היבוא העקיף - בעיקר ביבוא האישי והזעיר. אנחנו כותבים "ככל הנראה", כי משרד התחבורה, אביר השקיפות, פורש גלימה מגוננת על השוק הזה ומסתיר בקפידה את כל הנתוניים הרשמיים על היקף היבוא הזעיר. אבל נכון לספטמבר היו בישראל 74 (!) מקבלי רישיון יבוא זעיר בישראל, שכל אחד מהם יכול לייבא 20 כלי רכב בשנה ורובם מתמקדים ברכבי יוקרה ופרימיום. במצטבר מדובר על היקף יבוא פוטנציאלי של כמעט 1,500 מכוניות בשנה. הוסיפו לכך יבוא אישי כמעט מוסדר, שהיקפו עוד כ-1,200 עד 1,500 מכוניות בשנה, וקיבלתם נתח משמעותי מאוד משוק הפרימיום. בקיצור, היציבות החיצונית מסתירה בתוכה חוסר יציבות פנימי. סוג של עולם חדש.

חדשות קשורות