התחזית לשוק הרכב: ירידה של 20% במסירות ומבצעים אגרסיביים

ספטמבר ואוקטובר נחשבים בדרך כלל ל"ישורת האחרונה" של שנת המכירות בשוק הרכב בישראל, רגע לפני דעיכת המכירות הבלתי נמנעת של הרבעון האחרון, בשל ההמתנה של הלקוחות הפרטיים והמוסדיים לשנת הדגם החדשה.

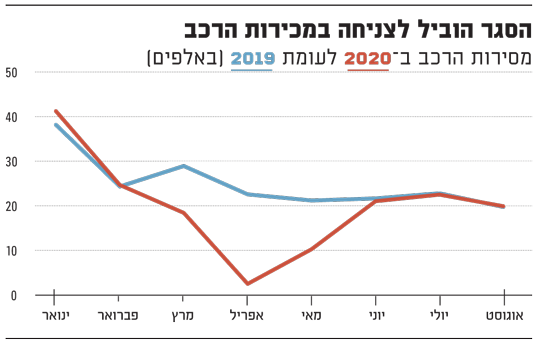

2020 רחוקה מלהיות שנה כתיקונה וגרף מכירות הרכב נראה בינתיים כמו ים גלי וסוער. אחרי רבעון ראשון חזק יחסית, צנחו המכירות לקרקעית במהלך הסגר הראשון ואז רשמו התאוששות מרשימה ברבעון השלישי. נתוני המכירות של ספטמבר צפויים לנוע סביב 17-19 אלף מסירות, בדומה לשנה שעברה, בזכות מבצעי מכירות אגרסיביים, ולהביא את מכירות הרכב לכ-180 אלף יחידות.

כבר עכשיו אפשר לקבוע, שהמומנטום החיובי הסתיים וגרף המכירות של 2020 נמצא בדרך לצניחה נוספת. גם בשגרה, הרבעון האחרון מרכז בממוצע כ-15% מכלל המכירות השנתיות אבל השנה נכנסים לתמונה גם הסגר השני, שסופו לא נראה באופק, ונתוני המאקרו הקודרים, שחומרתם מתחילה לחלחל בהדרגה לתודעת הציבור ושוק ההון. בשורה התחתונה אפשר להתחיל לסכם את שנת המכירות 2020.

מחיקה ריאלית של כרבע מהשוק

בהנחה שהחודשים ינואר-ספטמבר יסתיימו עם כ-180 אלף מסירות רכב חדש, כלל המכירות ב-2020 יתקשו, להערכתנו, לחצות את רף ה-200 אלף. זה יהיה נכון גם אם הסגר יסתיים מיד אחרי החגים או יוחלף בסגר הדוק פחות. המשמעות היא ירידה של כ-20% במסירות בהשוואה ל-2019 וחזרה לנתונים דומים לאלו שנרשמו בתחילת העשור.

האמת היא שהשוואה לתחילת העשור אינה מדויקת. בעשור החולף נרשם גידול משמעותי באוכלוסיה ובמספר הנהגים בישראל, רמת החיים עלתה וכך גם היקף הנסועה. לפיכך הנפח "הטבעי" של שוק הרכב הישראלי, בניכוי תנודות, נע סביב כ-280 אלף מכירות בדומה לנתונים של השנים 2016-2017. כלומר השוק התכווץ השנה ריאלית בכמעט רבע.

להכחדת כרבע מהשוק יש שתי משמעויות מרכזיות. ברמה הפיסקאלית המשבר הביא לירידה של כ-8% בהכנסות המדינה ממס קנייה על ייבוא, מע"מ ואגרות רכב בהשוואה ל-2019, כך על פי נתוני ינואר-אוגוסט של משרד האוצר. לכך אפשר להוסיף ירידה של 13% בהכנסות ממיסוי דלק באותה תקופה, שגם היא נגזרת בעקיפין מהתכווצות שוק הרכב. קיבלנו מחיקה של קרוב ל-3.5 מיליארד שקל מהכנסות המדינה בחישוב שנתי.

אלה לא מספרים זניחים, ותחת משטר של סגר מתמשך, העמקת המיסוי בשוק הרכב והדלק היא צעד פיסקאלי מתבקש במיוחד לאור קשיחות הביקוש לרכב פרטי כתוצאה מהפגיעה הקשה באיכות ובזמינות של התחבורה הציבורית בישראל.

אבל הטלת מסים חדשים היא צעד רגיש מבחינה פוליטית, במיוחד עבור שר האוצר הנוכחי, שיש לו שאיפות פוליטיות מרחיקות לכת. בינתיים הצליח השר ישראל כ"ץ לנטרל את המלצות הדרג המקצועי שלו להגביר את הגבייה משוק הרכב.

מנגד התקציב ניצב על סף גירעון דו-ספרתי ואם על הכף תעמוד הורדה של דירוג האשראי הבינלאומי של ישראל עשוי האוצר לעמוד בפני לחץ בינלאומי כבד לאמץ משטר תקציבי הדוק, כולל העלאת מסים. אם השר כץ לא ישלוף פתרון קסמים תקציבי, נראה שצעדי מיסוי חדשים על רכב ודלק הם כמעט בלתי נמנעים.

יבואני הרכב מפזרים סיכונים

למחיקה של כרבע משוק הרכב ב-2020 יש גם משמעויות עסקיות: המשבר מציב כיום כמה קבוצות ייבוא רכב ב"מבחן לחץ". אמנם הדימוי הציבורי של ענף הרכב הוא של ענף נזיל ועתיר במשאבים אבל לא לכל קבוצות ייבוא הרכב יש משאבים בלתי מוגבלים, שמאפשרים להם "להביא כסף מהבית" כדי לכסות על הפסדי עתק. חלק מהקבוצות כבר ממונפות ורובן מפעילות מערכים לוגיסטיים ושיווקיים כבדים ויקרים, שתוכננו עבור שוק גדול וצומח.

נזכיר שחלק מקבוצות ייבוא הרכב נאלצו לתמוך השנה בחובות ובאשראי בהיקף של מאות מיליוני שקלים של חברות ליסינג גדולות כדי למנוע תסריט של "פירצה בסכר", שבו קריסה של חברת ליסינג גדולה תגרום פאניקה של משקיעים, שיטפון של חדלות פירעון וקריסת ערכי הגרט (הפיקטיביים) של הרכב המשומש.

לפיכך לא נופתע אם נראה ב-2021 שינויים במבנה הענף. ההשפעה הראשונה תהיה מן הסתם "דיאטה" בכוח האדם ובמערך השיווק והתפעול תוך הסתמכות גוברת על שיווק דיגיטלי. במקביל סביר להניח, שנראה מיזוגים והכנסת שותפים חיצוניים ואולי גם פיזור סיכונים באמצעות התרחבות אופקית לתחומים חדשים או התרחבות אנכית לענף הרכב בחו"ל.

התהליך החל לפני הקורונה. כך, למשל, לפני שנתיים רכשה דלק רכב את חברת ורידיס, שעוסקת בניהול משאבי מים, פסולת ואנרגיה. המהלך נתפס בזמנו כהימור עסקי מסוכן אך בפועל השנה הוא הפך להיות חגורת הצלה עסקית שמאפשרת לדלק רכב לצוף.

שנת 2021 מאתגרת, בלשון המעטה

בטווח הזמן המיידי הבעיה העיקרית שניצבת בפני ענף הרכב היא גיבוש תחזיות ותכנון מלאי לשנת 2021. גם בלי משבר הקורונה והסגרים 2021 אמורה הייתה להיות שנה מאתגרת. כך, בינואר 2021 ייכנסו לתוקף שלושה מהלכי מס שהם עדכון המס הירוק על כלל כלי הרכב, עלייה של 5% במס הקניה של מכוניות היברידיות (ל-50%) ועלייה של 5% במס על מכוניות פלאג-אין (ל-30%).

המהלכים הללו היו אמורים, תיאורטית, להעניק ליבואנים מוטיבציה להקדים את הייבוא והשחרור מהמכס של מלאים גדולים של דגמים רלוונטיים לפני ההתייקרות בינואר. אלא שהמשבר מגדיל כעת את הסיכון להיתקע עם מלאי. המכוניות ההיברידיות, למשל, היו עד כה המצרך המבוקש ביותר בשוק הליסינג, אבל בינתיים רוב שוק הליסינג מחובר למכונת הנשמה פיננסית והרכישות שלו דלילות.

מנגד אם המשבר ידעך בפתאומיות, כתוצאה מהצלחה בהשתלטות על הפצת הנגיף בישראל או בזכות חיסון, עשוי השוק לבצע "ריבאונד" חזק ברבעון הראשון והשני, כך שיבואנים ללא מלאי ימצאו את עצמם מחוץ לתחרות. לגורמי אי הוודאות אפשר להוסיף גם את הערפל העסקי בו שרויים כיום חלק מיצרני הרכב, במיוחד באירופה ובארצות הברית, כתוצאה מהמשבר ומהדרישות הסביבתיות, שהולכות ומחמירות.

ראוי לציין, שבשל שני הסגרים לא מעט יבואנים צפויים למצוא את עצמם ברבעון האחרון עם מלאים משמעותיים שמתיישנים במהירות, שבקרוב ימלאו 12 חודשים לייצורם ולפיכך רמת הלחץ לשחרר אותם תהיה גבוהה וכך גם הזהירות בהזמנת מלאים חדשים. אפשר לצפות בתום הסגר ללחץ כבד להורדת מחירים ריאלית באמצעות מבצעי ה"אפס קילומטרים" ובאמצעות מבצעי מכירות אגרסיביים. עם זאת, בענף מודעים היטב לכך שלקראת סוף השנה קשה לשכנע את הציבור הרחב לרכוש רכב חדש ולכן אפשר לצפות להנחות עמוקות במיוחד אצל חלק מהיבואנים ובחלק מהדגמים.

ועוד לא דיברנו על "הפיל שבחדר" - הנטייה של תעשיית הרכב להקצות משאבים משמעותיים לייצור כלי רכב חשמליים ו"מחושמלים", על חשבון רכבי בנזין ודיזל. השינוי הזה תופס את שוק הרכב הישראלי בלתי מוכן הן מבחינת "החינוך" של לקוחות והן מבחינת תשתית הטעינה. התהליך כבר מתגלגל והרבעון הראשון של 2021 צפוי להיפתח עם מבחר של שישה עד שמונה דגמים MASS חשמליים, לפחות שלושה מהם סינים. הוסיפו לכך תנודתיות בשערי המטבע וקיבלתם תחזית סוערת. עם או בלי קורונה.

חדשות קשורות