בעקבות שחיקת הרווחיות: ענף הרכב מחפש מנועי צמיחה

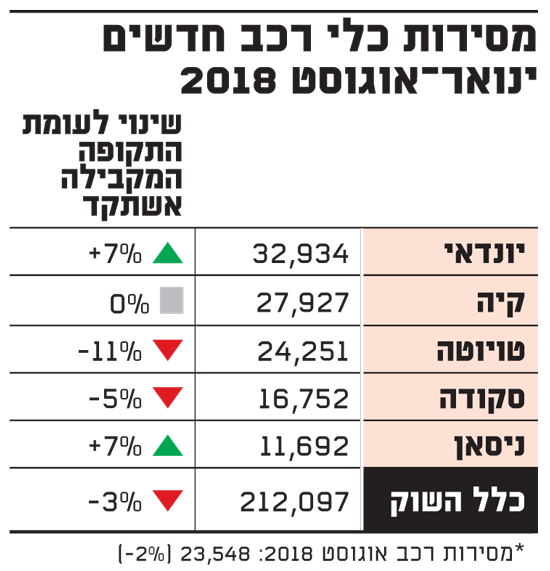

נתוני מסירות הרכב החדש של אוגוסט שפורסמו השבוע לא היו מלהיבים במיוחד, אבל עדיין מספקים סיבות לאופטימיות - לפחות למראית עין. בחודש שעבר עלו על כביש הארץ 23,548 מכוניות חדשות. זה בהחלט נתון מכובד, בהתחשב בהגירת הקיץ ההמונית בחודש אוגוסט ובכך שרוב הפעילות העסקית במשק התבצעה בהילוך נמוך. לעומת אוגוסט אשתקד נרשמה ירידה קלה של כ-2% בלבד.

גם נתון המכירות המצטבר מתחילת השנה מחזק את הרושם, עם קצת יותר מ-212 אלף מכוניות חדשות שנמסרו בשמונה חודשים, ירידה של פחות מ-3% לעומת התקופה המקבילה אשתקד. אנליסטים אופטימיסטים במיוחד יכולים להוסיף כאן גם אפילו איזה "וואו" קטן; למרות המציאות התחבורתית העגומה על כבישי ישראל, שמתקרבת במהירות למבוי סתום, ועלייה משמעותית בזמן השהייה בפקקים; למרות מצוקת החנייה; למרות הזחילה המתמשכת של מחירי הדלק כלפי מעלה במחצית הראשונה - עדיין הצטרפו השנה לכבישי ישראל למעלה מעשרת אלפים כלי רכב חדשים נטו מדי חודש (בניכוי כלי רכב שנגרעו).

בהערת אגב נציין, שלפחות לחלק מהירידה אחראים גורמים חיצוניים זמניים דוגמת המעבר למבחני הפליטה החדשים (WLTP) באירופה בתחילת ספטמבר, מעבר שממשיך לייצר הפרעות לא פשוטות במערך הייצור ובלוגיסטיקה של חלק מיצרני הרכב, בעיקר הגדולים שבהם. כתוצאה נוצרות דחיות משמעותיות באספקה של כמה דגמי מפתח בשוק הישראלי. בתעשיית הרכב מעריכים שההפרעות הללו עשויות להימשך עד אביב 2019, בהתאם ליצרן, ויתבטאו גם בעליית מחירים.

אבל כאמור זו רק מהמורה זמנית. מתחת לפני השטח קיימות הפרעות מבניות מתמשכות ומטרידות יותר בענף הרכב הישראלי. על אלה אפשר ללמוד למשל מכך ש-58% ממותגי הרכב הנמכרים בארץ רשמו בינואר-אוגוסט ירידה, לעתים קרובות דו-ספרתית, ביחס לתקופה המקבילה אשתקד. על הבעיות ניתן ללמוד גם מבין השורות של דוחות הרבעון השני, שפרסמו החודש כמה שחקניות ציבוריות מענף הרכב.

בועת האשראי לרכב: מהבנקים לשחקני השוק

בעיה מבנית אחת היא המשך קיומה של בועת אשראי צרכנית ומוסדית לרכישת רכב חדש בישראל. כזכור, לפני כשנתיים נדרש בנק ישראל לתופעה המדאיגה והמליץ למערכת הבנקאית לנקוט שורה של צעדים לקירור השוק ולהקטנת הסיכונים, בדגש על שוק הליסינג.

לכאורה, הצעדים הללו נשאו פרי; גורמים בנקאיים וחוץ בנקאיים העלו את הריבית על הלוואות לרכב, החמירו קריטריונים ויישמו, מי יותר ומי פחות, את המלצות בנק ישראל. אכן, הנתונים האחרונים שפרסם בנק ישראל לרבעון הראשון של 2018 הצביעו על ירידה של כ-1% בהיקף האשראי לרכישת רכב, בהובלת חברות כרטיסי האשראי - לעומת קפיצה של 11% בשנת 2017.

אבל הדוחות הפיננסיים של מחצית 2018 בענף הרכב מגלים ששוק האשראי לרכב פועל כמו כלים שלובים. כלומר, את מה שצמצמו הגופים הבנקאיים וחברות כרטיסי האשראי, משלימים כיום היבואנים וחברות הליסינג עצמאית.

לחלק מהיבואנים, דוגמת כלמוביל ומכשירי תנועה, יש אופרציות אשראי שפועלות כבר שנים רבות ומגלגלות מיליארדים. אליהן הצטרפו בשנים האחרונות חברת האשראי אוטו-קאש של קרסו ואלבר קרדיט, שפועלת מאז 2015 והפגינה צמיחה שנתית תלת ספרתית בהיקף האשראי שהיא מעניקה. גם האופרציה של קרסו וגם זו של אלבר קיבלו בשבועות האחרונים רישיון קבוע להענקת אשראי צרכני לכל מטרה.

אבל זו רק ההתחלה. הדוח הרבעוני של קבוצת שלמה, השחקנית הגדולה ביותר בשוק הליסינג, מגלה כי החל מאפריל מפעילה החברה את דרך האשראי, חברה בת שעוסקת באופן עצמאי במתן אשראי והלוואות לגורמים שונים ולמטרות שונות, כאשר לפחות כרגע המיקוד הוא מימון לרכישת רכב. קבוצת שלמה עדיין מפעילה את החברה במתכונת הרצה, עם היקף פעילות "זניח", על פי הדוח, אבל בהתחשב במשאבים הנכבדים של הקבוצה לא נופתע אם גם היא תהפוך לשחקנית רצינית בשוק האשראי.

לחבורה הנכבדה הזו נוספה ביולי השנה גם UMI, כשהצטרפה למימון ישיר, אחת השחקניות הוותיקות בתחום המימון החוץ-בנקאי לרכב, והקימה עימה חברה משותפת שתציע אשראי ללקוחות קבוצת UMI לצורך רכישת רכב מהקבוצה. על פי מקורות בענף, עוד יבואניות בענף הרכב מריצות כיום פיילוט דומה שעשוי להתחיל לפעול בטווח הקרוב.

מקור חדש לרווחים - ולסיכונים

מאחורי התופעה ניצבות כמה סיבות אובייקטיביות, ובראשן העובדה שמתן אשראי לרכב הוא כשלעצמו פעילות רווחית, או לפחות היה עד כה. נתוני השוק מגלים שאשראי חוץ בנקאי לרכישת רכב ניתן כיום בריבית ממוצעת של 8%-7%. הדוחות של אלבר, למשל, מגלים שאלבר קרדיט הפכה להיות פרת מזומנים עם תרומה לא מבוטלת לשורת הרווח הכוללת. לפיכך אפשר להבין את המוטיבציה העסקית לחתוך פערי תיווך ולפתח את התחום כמקור צמיחה והכנסות חדש.

נזכיר גם שמסלול ה"אפס קילומטר" הפך בשנים האחרונות את רוב חברות הליסינג לסוחרות רכב חדש בהיקפים של עשרות אלפי כלי רכב בשנה, וזו פעילות שדורשת מתן אשראי צרכני בהיקף לא מבוטל. הדוח הרבעוני החדש של אלבר, למשל, מגלה כי במחצית הראשונה של השנה הכנסותיה מסחר ברכב, בעיקר "אפס קילומטר", חצו את רף החצי מיליארד שקל - קפיצה של 23%, מתוכם כרבע מיליארד שקל הכנסות ברבעון השני.

סיבה נוספת היא, ששליטה בחברת אשראי עצמאית היא צעד משלים נוסף במגמה המתמשכת של חברות הליסינג ויבואניות הרכב להפוך ל"סופרמרקט" עצמאי לרכב, שמציע חבילה מלאה של שירותים.

אבל נראה שבשורה התחתונה, הגברת הפעילות העצמאית של הענף בתחום האשראי לרכב נועדה ליצור גם "כרית ביטחון", שתספוג זעזועים אפשריים כתוצאה מהחמרת הקריטריונים למתן אשראי צרכני לרכב ביוזמת בנק ישראל. כאן כמובן צריכה להישאל השאלה, האם מחזיקי האג"ח, ובראשם המוסדיים, נותנים את דעתם לכך שחלק גדל והולך מגיוסי ההון שהם מממנים בענף הרכב עשויים להיות מופנים לפעילות שפרופיל הסיכון שלה שונה מאוד מזה של ליסינג תפעולי קלאסי.

בדוח המעקב האחרון של חברת מידרוג על אלבר שירותי מימונית, למשל, העניקה מידרוג לפעילות האשראי למימון כלי רכב את הכותרת "גורם סיכון שלילי בשל מינוף גבוה וניסיון מוגבל". וזו, כאמור, רק דוגמה אחת. בקיצור, קניתם אג"ח צמוד רכב, קיבלתם בנק הלוואות.

האוטו-טק מחלחל לדוחות, בקטנה

השחיקה המתמשכת ברווחיות בולטת גם בדוחות הרבעוניים של יבואניות הרכב הציבוריות, דלק רכב, קרסו ו-UMI, והיא נובעת מאותן סיבות רקע שכבר הזכרנו לא אחת: נטייה הולכת וגוברת של הלקוחות בשוק הרכב הישראלי לרכוש רכבי כביש שטח ו/או מכוניות היברידיות, שבאה על חשבון הביקוש לכלי רכב "מסורתיים"; דומיננטיות של הצמד הקוריאני יונדאי/קיה, שמחזיקים בכמעט 30% מכירות הרכב החדש ומגבירים את התחרות בין המותגים הנותרים; מלחמת מחירים עזה בשוק הפרטי והמוסדי, שביטויה במעבר מוקד המכירות ל"אפס קילומטר" ובמבצעי הנחות אגרסיביים; וכך הלאה.

בתוך כל המאבק, והאבק, נדמה, שליבואניות הרכב ולחברות הליסינג אין הרבה זמן להתייחס, או לפחות לשתף בהערכות שלהן את המשקיעים ובעלי המניות, לשינויים המבניים והטכנולוגיים מרחיקי הלכת שמתחוללים כיום בתעשיית הרכב הבינלאומית ונמצאים ממש מעבר לפינה שלנו.

כ-17 שבועות לפני סוף השנה עדיין לא מצאנו בדוחות הפיננסיים, או בדוחות של האנליסטים המסקרים, שום התייחסות מהותית להשפעות אפשריות של מהפכת הרכב השיתופי והאוטונומי, של מגמת החשמול המואץ של כלי רכב (שעשוי להשפיע על מבנה הרווחיות) ושל שינויי הרגולציה הנלווים.

עם זאת, בין השורות אפשר למצוא בדוחות רמזים ראשונים לסוג של פיזור סיכונים "עתידני", או לכל הפחות ניצול הזדמנויות. כמעט כל יבואני הרכב בונים כיום, מי יותר ומי פחות, תיקי השקעות הון-סיכון בחברות סטארט-אפ ישראליות מתחום האוטו-טק. רוב ההשקעות עדיין מבוצעות במתכונת השקעה פרטית של בעלי השליטה בחברות, אבל יש חריגים.

כך, למשל, למדנו מהדוח הרבעוני שתיק השקעות הלא סחיר של דלק רכב בחברות אוטו-טק כבר צמח לסכום מכובד של 84 מיליון שקל ברבעון השני של 2018. דלק מושקעת בין השאר בחברת אוטוטוקס המפתחת טכנולוגיית התקשורת בין כלי רכב, באינוויז המפתחת רדאר לייזר (החזקות של כ-4.5% ממניות החברה), בחברת היי-פארק שעוסקת באיסוף מידע עירוני, בסטארט-אפ היילו שמפתח מעבד לבינה מלאכותית ועוד.

זו כמובן פעילות עתירת סיכונים אבל אם לשפוט על פי תקדים מובילאיי, ולפי המכפילים האדירים שמקובלים כיום בשוק הזה, די לעתים במימוש מוצלח אחד כדי לסדר ליבואניות רכב רווח רבעוני או אפילו שנתי רציני. בקיצור, את מה שלא עושה האמונה בטכנולוגיה ובעתיד, עושה הפיתוי "לעשות סיבוב".

חדשות קשורות