ענף הרכב הישראלי התחיל את שנת המכירות 2023 עם תנופה מכובדת. רוב חוסרי האספקה של שנה שעברה, בהיקף של עשרות אלפי יחידות, נסגרו בחודשים ינואר־אפריל, בעיקר מול ציי הרכב. התוצאה: צמיחה של 13% ביחס לתקופה המקבילה אשתקד. אבל מה שחשוב יותר הוא שהשוק חוזר בהדרגה למצב הטבעי של "שוק של קונים", כאשר השאלה כעת היא לא "מה אפשר לקנות?" אלא "האם כדאי לקנות או לחכות?".

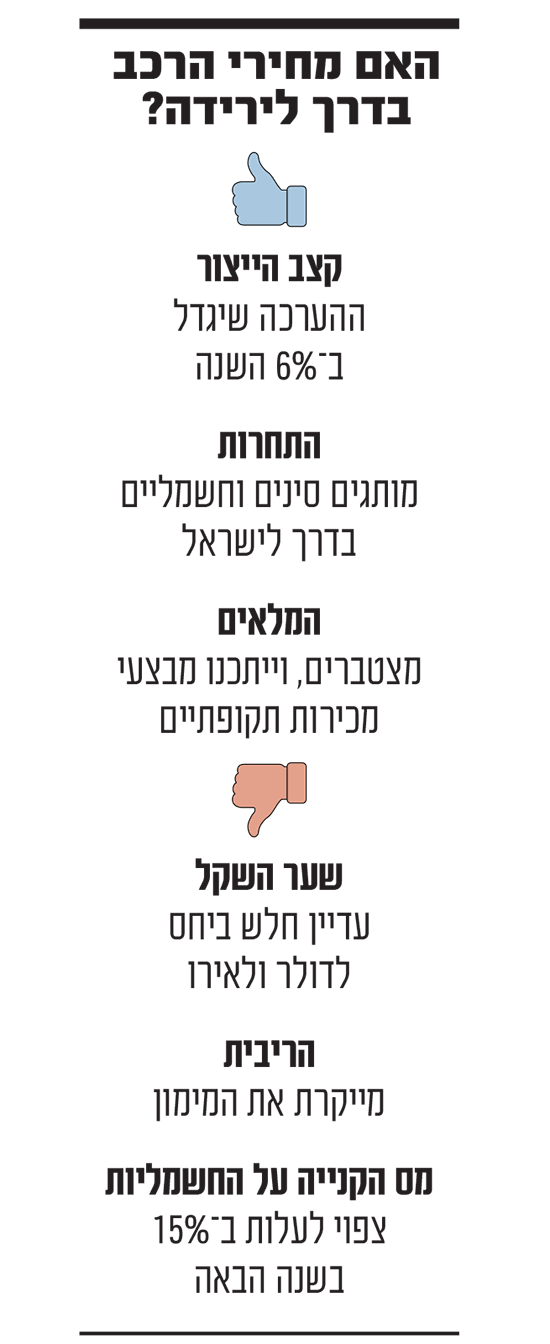

התשובה לכך לא פשוטה או חד־משמעית. מצד אחד, מחירי הרכב החדש בישראל ובעולם נמצאים בשיא כרגע של כל הזמנים. מן הצד השני, קשה לדעת האם ומתי תורגש ירידה במחירים מכיוון ששנת 2023 מסתמנת כאחת השנים הקשות ביותר לחיזוי אי־פעם; השוק מושפע לא רק ממשתנים מקומיים רבי עוצמה, כמו יציבות שערי המטבע, האינפלציה, הרגולציה והאופק הכלכלי והפוליטי המעורפל, אלא גם ממשתנים גלובליים וחיצוניים, כמו קצב היציאה מהמיתון העולמי ומצבה של תעשיית הרכב.

לטובת קוראינו, שמתלבטים אם לרכוש רכב במיטב כספם, ננסה לעשות קצת סדר בבלגן.

מכוניות הבנזין: כבר לא "שוק של מוכרים"

שמונה מכל עשר מכוניות פרטיות שנמכרות בישראל עדיין מצוידות במנועי בנזין או הייבריד, ובנקודת הזמן מחירן בשיא. הזינוק נובע משנתיים של עליית במחירי תשומות הייצור, עליית מחירי התובלה ומחסור בשבבים, שגרעו ייצור מצטבר של כמעט 16 מיליון מכוניות ויצרו עודף ביקוש ברחבי העולם. בעקבות זאת, כל השחקנים בשרשרת - מהיצרנים ועד למשווקי הרכב החדש והמשומש וחברות הליסינג - מיהרו "לתפוס טרמפ" על המחסור, והעלו מחירים כדי להגדיל הרווחים.

הבשורה הטובה היא שעיקר בעיית המחסור ושיבושי האספקה כבר מאחורינו. על פי הערכות עדכניות, קצב ייצור ומכירות הרכב בעולם יעמוד השנה על כ־85 מיליון יחידות, שיפור של כמעט 5 מיליון כלי רכב לעומת 2022. אמנם בטווח הקצר יצרני הרכב עדיין מנסים "למתוח" את המצב בתירוצים שונים, אבל בטווח הבינוני המשמעות היא שהם יצטרכו לחזור בקרוב להפשיל שרוולים ו"לדחוף" כלי רכב למפיצים במקביל להורדת מחירים. התופעה תורגש במיוחד במכוניות בנזין, שהביקוש להן יורד בשל חדירת כלי הרכב החשמליים החשמלי.

לחץ נוסף לירידת מחירים יוצרת כניסת המותגים הסינים לישראל. לא רק בפלח החשמלי העממי, אלא לאחרונה גם בדגמי הבנזין. המותג צ'רי למשל, מכר בין ינואר לאפריל כ־6,000 רכבי בנזין, בעיקר לציי רכב, תוך שהוא מכרסם משמעותית במכירות של מותגים מבוססים. אם המגמה הזו תימשך, סביר שתהיה תגובת נגד תחרותית מצד מותגים שעבורם נתח השוק בישראל חשוב לא פחות מהרווחיות גולמית, כמו יונדאי וקיה. לכך אפשר להוסיף גם את הריבית הגבוהה במשק שמקשה על לקוחות להשלים עסקאות מימון, ודוחפת את היצרנים להעניק תמריצים ממקורותיהם העצמאיים.

אולם, הלחץ להורדת מחירים נתקל בישראל במגמות נגדיות ובראשן הפיחות בשער השקל ביחס לדולר ולאירו. המשמעות של שער שקל/דולר של כ־3.7 שקל ושער שקל/אירו של כ־4 שקל היא שחיקה של הרווח הגולמי של היבואנים באחוזים, והדבר נטרל את היכולת לגלגל לצרכן הוזלות במחירי היצרן, אם הן בכלל קורות. נהפוך הוא: כבר בחודש האחרון נרשמה העלאת מחיר משמעותית של דגמי סקודה, שנובעת ישירות מהפיחות בשקל.

בשורה התחתונה, למי שחושב שהשקל יתחזק משמעותית בחודשים הבאים ויחזור לרמתו מלפני כחצי שנה, כדאי בהחלט להמתין. יש לזכור שבשוק הרכב הישראלי קורה לא פעם ששערי המטבע משפיעים בצורה חד־כיוונית, כלומר המחירים עולים אם השקל נחלש אבל לא יורדים אם הוא מתחזק, כדי להימנע מפגיעה בלקוחות קיימים.

לצד זאת, גם המשווקים מבינים שרמות השיא הקיימות של מחירי הרכב, לצד הריבית הגבוהה, הן בבחינת גלולת רעל למכירות. לפיכך, אפשר לצפות להוזלות עקיפות, כמו למשל מבצעי מכירות תקופתיים ועלייה בהיצע הרכב החדש המוזל בערוצי ה"אפס קילומטרים", מה שכבר מתחיל להתרחש של הצטברות עודפי מלאי בדגמים מסוימים.

השוק החשמלי: התחרות רק גוברת

מחירי הדגמים החשמליים בטווח של 150־220 אלף שקל, שהם מוקד הביקוש בישראל, נמצאים כרגע בשיאם. טסלה אמנם הורידה מחירים, אבל בינתיים נראה שכל המתחרים לא הולכים בדרכה, וגם הלקוחות לא ממהרים להתייחס למחירים המוזלים שלה בתור "נקודת הייחוס החדשה".

עם זאת, גם בפלח החשמלי שצומח במהירות, כבר אפשר להתחיל להרגיש בהצטברות מלאים ובלחץ להוריד מחירים בגלל שתי סיבות: האחת, היא שהתחרות בפלח הרכב החשמלי העממי מתגברת במהירות; כניסת ה־MG4 החודש כבר הביאה החודש בפלח למלחמת הנחות סמויה לציי הרכב בישראל, ויש להניח שהיא תגיע גם לצרכנים דרך ערוצי "האפס קילומטרים" במוקדם או במאוחר. במחצית השנייה של השנה הלחץ התחרותי אף יגבר עם כניסתה לתחרות של מכונית ההאצ'בק החשמלית דולפין של BYD שתתחרה ישירות ב־MG4, ובעקבותיה עשויים להגיע עד סוף השנה עוד דגמים שיגדילו את התחרות.

הסיבה השנייה היא שבחודשים הקרובים אפשר לצפות גם לירידות מחירים חדות במחירי הסוללות לרכב בעקבות קריסת מחירי הליתיום.

הרגולטור: חוסר הוודאות חוגג בענף

אבל כעת אנחנו מגיעים למוקש שיהווה בחודשים הבאים חסם משמעותי בפני ירידת מחירים בפלח החשמלי - חוסר הבהירות בכל הנוגע להעלאת מס הקנייה על רכב חשמלי מ־20% ל־35%, שמתוכננת לינואר 2024. קיומו של דד־ליין ידוע להעלאת המס מקטינה כרגע את המוטיבציה של המשווקים ושל חברות הליסינג לגלגל לשוק מלאים בהנחות משמעותיות, ותכניס ברבעון האחרון לחץ להחלטות הרכישה של קונים פוטנציאליים בפלח החשמלי.

בינתיים, משרד האוצר לא ממהר לפזר את הערפל. נהפוך הוא - בשנה שעברה הלקוחות נותרו ללא תשובות בכל הנוגע למימוש העלאת מס הקנייה בינואר 2023 עד לרגע האחרון. זה היה תרגיל מאוד רווחי שהניב למדינה הכנסות רבות ברבעון האחרון של השנה. השנה היינו ממליצים לאוצר ולמערכת הפוליטית להתחשב בצרכנים ובענף ולתת תשובה נחרצת ומוקדמת: האם הפעימה השנייה של העלאת מס הקנייה על המכוניות חשמליות אכן תתרחש, או שתבוטל/תידחה.

אז לקנות או לחכות? תלוי כמה אתם אופטימיים: מצד אחד, חסמי האספקה בתעשיית הרכב העולמית משוחררים בהדרגה, התחרות בשוק כולו גוברת, והמלאים מצטברים - וכל אלה יוצרים לחץ לירידת מחירים כבר בחודשים הקרובים. מצד שני, הפיחות בשקל ורגולציית המס הישראלית פועלים בכיוון ההפוך.

חדשות קשורות