עסקים כרגיל? מה מסתתר מאחורי המספרים האחרונים של שוק הרכב המקומי

המתבונן מבחוץ עשוי לקבל את הרושם ששוק הרכב הישראלי סיים את הרבעון הראשון של 2019 בשגשוג וביציבות מופתית. כמעט 100 אלף כלי רכב חדשים נמכרו בשלושה חודשים, ירידה של 2.7% בלבד לעומת התקופה המקבילה אשתקד. אבל כפי שאמרנו לא פעם, השורה התחתונה יכולה להיות מטעה מאוד. בחינת נתוני המכירות לעומק מגלה עיוותים חריפים כתוצאה מהרגולציה של האוצר, מהתעצמות הריכוזיות בשוק ועוד.

נתחיל בשורה התחתונה. נתוני חודש מרץ היו חזקים, עם כמעט 30 אלף מכירות, אבל זאת משתי סיבות עיקריות, שאף אחת מהן לא קשורה לעוצמת השוק או להתחזקות הכלכלה.

הסיבה "המסורתית" היא ביקושים ערים של רכבי השכרה לקראת עונת הפסח, שנחשבת לאחת מעונות השיא של התיירות הנכנסת. אבל השנה נוספה גם רוח גבית מכיוון "עדכון המס הירוק" שהובילה רשות המסים ונכנס לתוקף בתחילת אפריל. כאן התמונה מתחילה להיות יותר מורכבת.

בדיעבד, "בהלת המכירות" בחודש מרץ שקדמה לעדכון המיסוי הירוק, לא הייתה מחויבת המציאות. בפועל שיעור ההתייקרות הממוצע במחירוני אפריל של הדגמים הרלוונטיים לאותה הטבת המיסוי הירוק נע סביב 3%. זהו שינוי זניח אם מביאים בחשבון שההנחות ה"פרטיות" הטיפוסיות בשוק הרכב הישראלי מתחילות כיום בכ-5% ממחיר המחירון בעת סגירת עסקה באולמות התצוגה לבין 15% ויותר במסלול "אפס קילומטר" - אליו נשוב בהמשך.

אומנם יש יבואנים שטוענים כי ההתייקרות הייתה אמורה להיות גבוהה יותר אלמלא כמה גורמים ממתנים, כמו שער נוח של מטבעות היבוא ונכונות של יצרני הרכב "לספוג" חלק מההתייקרות כדי לשמור על מעמדם התחרותי. אבל עדיין, מבחינת השינוי במחיר לצרכן מדובר ברוב מהומה על לא מאומה.

ההבדל בין סוחרים ללקוחות פרטיים

אז למה בכל זאת הגיב השוק בעוצמה כזו בחודש מרץ? התשובה תלויה בסוג הלקוחות. סוחרי הרכב וחברות הליסינג ביצעו רכישות "טקטיות". כלומר, הם רכשו דגמים מבוקשים לפני ההתייקרות במחיר "הישן", הפיצו אותם ללקוחות הליסינג התפעולי במחיר "החדש" והפנו את העודפים לערוץ השיווק המקביל שלהם תוך ניצול פערי המחיר להגדלת האטרקטיביות של ההנחות.

עוד בונוס חשוב למהלך הזה סיפק המחירון המרכזי בשוק, "לוי יצחק", שהקפיץ אוטומטית את מחירי המשומשות של הדגמים מהשנתונים האחרונים במחירון אפריל, וכך הוסיף כמה אחוזים לשווי המאזן של מלאי הרכב שבידי חברות הליסינג.

בניגוד לשחקנים המוסדיים החזקים שמכירים היטב את כל הניואנסים של פערי המחיר והעיוותים, הלקוחות הפרטיים ביצעו רכישות "פסיכולוגיות". במהלך חודש מרץ "הופגזו" אמצעי המדיה והאולמות במסרים שדוחקים בלקוחות מתלבטים למהר ולהזמין רכב חדש לפני "קפיצת המחיר הצפויה באפריל בעקבות המס הירוק".

מכיוון שנוסחת המס הירוק הישראלית היא סוג של חידה שרזיה לא מובנים אפילו למומחי מס בינלאומיים, לקוחות מהשורה הבינו רק את החלק של "עליית המס" ולא ירדו לדקויות. הפאניקה נוצלה אפילו להאצת המכירות של דגמים שמלכתחילה ניצבו בקבוצות הירוקות 12-14, ולפיכך לא היו צפויים להתייקר כלל כתוצאה מעדכון המס. בקיצור, ביצוע מושלם לתיאוריה השיווקית של "מכירות הפחדה".

לקראת "הבור" של המשך השנה

קפיצת המכירות המלאכותית בחודש מרץ, שקדמה לעדכון מס הירוק, היא רק קצת הקרחון של עיוות השוק, שיצרה הרגולציה. בחודש מרץ ביצעו יבואני הרכב שחרורים המוניים של כלי רכב מהמכס למלאים שלהם. המספר המדויק של כלי רכב ששוחררו מהמכס בחודש שעבר לא פורסם, אבל אפשר למצוא לו הערכה בדוח הכנסות המדינה ממסים לחודש מרץ שבו נכתב כי "בחודש זה התקבלו תקבולים חריגים בסדר גודל של שני מיליארד שקל מהקדמת יבוא רכבים, עקב כניסת הנוסחה החדשה של המיסוי הירוק בחודש אפריל 2019".

מס הקנייה הממוצע לרכב חדש בישראל עומד על כ-35 אלף שקל על פי נתוני האוצר, ולפיכך מדובר בשחרור מוקדם של כ-58-60 אלף כלי אלף מעבר לנורמה. זהו מלאי טיפוסי של כחודשיים-שלושה, אבל צריך לזכור שגל השחרורים התמקד בעיקר בדגמי "מיינסטרים", שמושפעים מעדכון המס הירוק. הפעלת "פילטר" מגלה שמדובר במלאי של ארבעה ואולי אפילו של חמישה חודשים.

זהו עיוות משמעותי שממנו ניתן לקבל שתי תחזיות לגבי התנהגות שוק הרכב בהמשך השנה. הראשונה והמתבקשת היא שהיקף היבוא בחודשים הבאים צפוי לרדת בצורה חדה, ואיתו גם הכנסות המדינה ממסים.

כלומר, אם מישהו באוצר מיהר לפתוח שמפניה לנוכח "ההתכווצות המפתיעה" של הגירעון במאזן הלאומי עקב הקפיצה בהכנסות ממסים עקיפים ברבעון הראשון, הוא מוזמן להחזיר את הפקק למקום. עד סוף השנה, ואולי אפילו בתחילת 2020, צפויה ירידה חדשה ועקבית ביבוא ושחרור כלי רכב חדשים, ובמקביל כמובן גם ירידה בהכנסות המדינה ממס קנייה על רכב.

ההנחות יתרחבו ככל שיעבור הזמן

התחזית השנייה היא שמאסת השחרורים עתידה להגדיל משמעותית את הלחץ על היבואנים "לדחוף" את כלי הרכב ששוחררו מהמכס. הסיבה לכך היא שעלותם כבר שולמה למדינה מכיסם במזומן או באמצעות אשראי יקר. אומנם יבואני הרכב הם גופים נזילים מאוד, אבל שני מיליארד שקל זה בהחלט לא כסף קטן, אפילו עבורם.

הלחץ הזה יורגש - ולמעשה כבר מורגש - לאורך כל שרשרת השיווק של כלי הרכב החדשים בארץ. מבחינה תיאורטית, נותרו עוד שלושה רבעונים של מכירות עד תום השנה. אבל בפועל, בשל המתווה "העונתי" של השוק הישראלי בעשור האחרון, שכולל ירידה ניכרת במכירות בעונת חופשות הקיץ והחגים ודעיכה טוטאלית בביקוש ברבעון האחרון, נותרו לענף רק שלושה-ארבעה חודשי מכירות "נורמליים" עד תום 2019.

הלחץ כבר מתבטא במבצעי שיווק אגרסיביים, הן לפרטיים והן בעקיפין למסלול ה"אפס קילומטר" של חברות הליסינג. ניתן להניח שההנחות ילכו ויתרחבו ככל שסוף השנה תתקרב. המגמה הזו תקזז משמעותית את השפעת המיסוי הירוק על המחירונים ותיצור לחץ גם על המחירים בשוק הרכב המשומש, שבלאו הכי נמצא במצוקה מתמשכת. בקיצור, לא מן הנמנע כי מי שאץ-רץ להקדים רכישות בחודש מרץ וטרם מכר את רכבו הישן, יגלה ששכרו יצא בהפסדו.

הפכנו למעצמת היברידיות גלובלית

כאשר מחדדים את הרזולוציה ויורדים לנתוני המכירות הפרטניים של הרבעון הראשון, מתעצמת התחושה שהתערבות הרגולציה קרובה לאיבוד שליטה ולערעור יסודות שוק הרכב. הנה, למשל, נתון שקופץ מיד לעין: כ-40.3% מכלל מסירות הרכב החדש ברבעון הראשון של 2019 התרכזו בשלושה מותגים בלבד (מתוך כ-25): יונדאי, קיה וטויוטה. מדובר בעלייה של כ-4% בנתח המצרפי של המובילות לעומת התקופה המקבילה אשתקד.

המכנה המשותף לכל המותגים הוא דומיננטיות בשוק כלי הרכב ההיברידיים, במיוחד בדגמי "מיינסטרים". ברבעון הראשון לבדו נמכרו בישראל יותר מ־16,500 כלי רכב היברידיים, לא כולל רכבי יוקרה. זה, לכשעצמו, נתח חסר תקדים של כ-17.8% מכלל המכירות בשוק הרכב הישראלי באותו רבעון. אבל כאשר מפעילים "פילטר" לסינון מסחריות, רכבי מיני ודגמי פרמיום, ונותרים עם הפלחים המרכזיים, כלומר משפחתיות וג'יפונים, מקבלים נתח שמתקרב ל-35%.

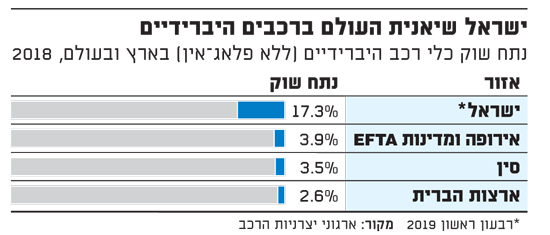

רק בשביל פרופורציה: באירופה, כולל מדינות איגוד הסחר החופשי האירופי, עמד נתח השוק של ההיברידיות בכל שנת 2018 על 3.9%, וגם זה אחרי קפיצה שנתית של כ-33%. גם בארצות-הברית שיעור מכירות ההיברידיות, כולל פלאג-אין, לא עבר את ה-5% ואפילו לא בסין, שבה תמיכה ברכב עם הנעה אלטרנטיבית היא מדיניות ממשלתית מוצהרת.

מי באמת מרוויח מהטבת המס?

איך זה קורה? במשפט אחד, הטבות מס נדיבות שמתורגמות לרווחיות מרשימה. אנחנו לא מכירים את המחירים המדויקים שבהם מוכרים היצרנים את כלי הרכב הללו ליבואנים בישראל, אבל יש לנו "טריק" קבוע להערכת המרווחים בשוק - המחיר שבו מוצעים דגמים שונים במסלול ה"אפס קילומטר".

הממצאים שהעלה החיפוש שלנו השבוע מרשימים. יונדאי איוניק "פרמיום", גרסת הציים, מוצעת באתרים בכ-117 אלף שקל, כמעט 19 אלף שקל, או 14%, פחות ממחיר המחירון הרשמי של היבואן אחרי עדכון המס הירוק. קיה נירו הייבריד מוצעת בהנחה טיפוסית של כ-9%, טויוטה CHR מוצעת באתרים בהנחה של 8%-10% מהמחירון, ואפילו קורולה הייבריד החדשה כבר מוצעת בהנחה של כמה אחוזים.

כל המחירים הללו הם לפני מיקוח, אחרי עדכון המס הירוק באפריל ואחרי רווח "התיווך" של חברות הליסינג. ועוד לא התייחסנו כאן לשוק היוקרה, שחלק נכבד ממנו קרס ברבעון הראשון בין היתר בגלל היעדר זמינות של דגמים היברידיים ונטענים.

חסידי "שיטת מצליח" יקראו לנו רואי שחורות. "כבר שנים שאתם מתלוננים על עיוותים, והשוק בינתיים רק מתחזק", הם יגידו. אין ספק, שגם זו שיטה לניהול סיכונים. אבל חוקי הכלכלה המודרניים אומרים שלכל התערבות חיצונית יש מחיר, במוקדם או במאוחר. השאלה הגדולה של שוק הרכב הישראלי היא מי ישלם אותו.

חדשות קשורות