אינטל נחושה להוציא 3.5 מיליארד דולר ממובילאיי גם כששוק ההנפקות מקרטע

למרות ששוק ההנפקות בוול סטריט מקרטע מתחילת השנה - וכמעט דמם לחלוטין ברבעון השלישי - מאווררת חברת הטכנולוגיות לרכב מובילאיי את תוכניות הנפקת הענק שלה בנאסד"ק, ובסוף השבוע הגישה תשקיף לקראת הגיוס. בשלב זה, התשקיף אינו כולל את השווי שלפיו מבקשת מובילאיי להנפיק, אך לפני מספר שבועות פורסם בבלומברג כי שווי של 50 מיליארד דולר, שאליו כיוונו בתחילת השנה, התכווץ לכ־30 מיליארד דולר.

אם אכן תצליח החברה להנפיק למרות תנאי השוק הקשים, דבר שכלל אינו ודאי, היא עשויה להפוך להנפקה הגדולה ביותר בוול סטריט בשנה זו. נזכיר שבגרמניה בוצעה בשבוע שעבר הנפקה גדולה של חברת הרכב פורשה, שגייסה 8.2 מיליארד אירו (לפי שווי חברה של 72 מיליארד אירו).

מובילאיי מפתחת מערכות ADAS (מערכות סיוע לנהג) המסייעות לנהגים, וכן פתרונות וטכנולוגיות המיועדות לרכב אוטונומי. החברה הוקמה בשנת 1999 על ידי פרופ' אמנון שעשוע, המכהן כמנכ"ל, וזיו אבירם. בשנת 2014 הונפקה מובילאיי לראשונה בבורסת ניו יורק לפי שווי של 5.3 מיליארד דולר, ובמרץ 2017, כששווייה בבורסה היה 10.5 מיליארד דולר, היא נרכשה על ידי אינטל בתמורה לכ-15 מיליארד דולר. בסיבוב השני שלה בוול סטריט מלווים את מובילאיי לא פחות מ-24 בנקי השקעות, בהובלת גולדמן זאקס ומורגן סטנלי.

מובילאיי עדיין לא עדכנה כמה כסף היא מתכננת לגייס במסגרת ההנפקה, אך חלק משמעותי מכספי הגיוס יופנה לטובת תשלום לאינטל, שההנפקה מבחינתה מיועדת לצורך מימוש חלק מהשקעתה בחברה, וגיוס כספים לטובת פעילויות אחרות שלה, קרי, אינטל רוצה "להיפגש עם הכסף".

אינטל לא תבצע הצעת מכר של מניות מובילאיי, אך לפי התשקיף מובילאיי התחייבה לשלם לה מעין דיבידנד (מובילאיי היא חברה מפסידה ללא יתרות רווח) של 3.5 מיליארד דולר מתמורת ההנפקה. בחודש מאי האחרון שילמה מובילאיי לאינטל סכום של 336 מיליון דולר, סכום שגם הוא הוגדר כדיבידנד.

למעשה, הסכום של 3.5 מיליארד דולר הוא התחייבות של מובילאיי לאינטל, אשר נושאת ריבית שנתית של 1.26% (אשר הסבה הוצאה של 9 מיליון דולר במחצית הראשונה של 2022). נכון לתחילת יולי היו למובילאיי בקופה מזומנים ושווי מזומנים בגובה 774 מיליון דולר.

לאחר התשלום הצפוי לאינטל, בעלי המניות של מובילאיי (שיהיו גם מקרב הציבור לאחר השלמת ההנפקה) לא צפויים ליהנות מדיבידנדים, והחברה מדגישה כי בכוונתה "להשאיר את הרווחים העתידיים ולא לחלק דיבידנדים בעתיד הנראה לעין".

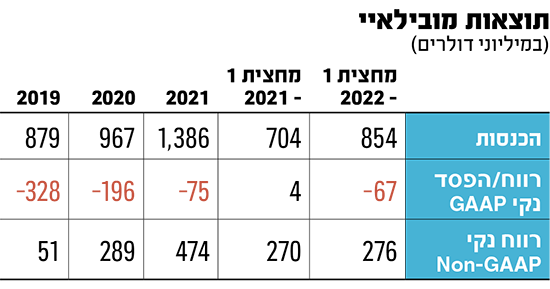

עברה במחצית להפסד של 67 מיליון דולר

מהתשקיף עולה, כי במחצית השנה שהסתיימה בתחילת יולי הכנסות מובילאיי צמחו ב־21.3% ביחס לתקופה המקבילה ב-2021, והגיעו ל־854 מיליון דולר. לפי כללי החשבונאות המקובלים, שיעור הרווח הגולמי ירד מ-49% מההכנסות ל-47% מההכנסות, ועל בסיס Non-GAAP, בנטרול סעיפים חשבונאיים שונים, מדובר ב-76% לעומת 78%.

בשל גידול בהוצאות המו"פ, ההוצאות התפעוליות עלו ב-29.3% ל-441 מיליון דולר, וכך, בזמן שבתקופה המקבילה נרשם רווח תפעולי של 7 מיליון דולר, במחצית השנה שהסתיימה ביולי 2022 עברה מובילאיי להפסד תפעולי של 36 מיליון דולר.

בשורה התחתונה הפסידה מובילאיי 67 מיליון דולר בתקופה זו, לעומת רווח נקי של 4 מיליון דולר בתקופה המקבילה. בנטרול הפחתת נכסים בלתי מוחשיים ועלויות התגמול ההוני לעובדים, מובילאיי הציגה רווח נקי מתואם של 276 מיליון דולר במחצית, עלייה של כ-2% ביחס לתקופה המקבילה.

ההפסד השנתי הצטצמם ב-2021 ל-75 מיליון דולר

עלויות התגמול ההוני לעובדים הסתכמו ב-76 מיליון דולר, בהשוואה ל-49 מיליון דולר בתקופה המקבילה ול-97 מיליון דולר בשנת 2021 כולה. מובילאיי מציינת בתשקיף שהיא מעסיקה כיום 3,100 עובדים, עלייה של כ-200 עובדים לעומת 2021 וגידול של מעל 1,000 עובדים תוך פחות משלוש שנים.

את שנת 2021 סיימה מובילאיי עם הכנסות של קרוב ל-1.4 מיליארד דולר, שהיוו צמיחה של 43.3% לעומת 2020, ועם הפסד נקי של 75 מיליון דולר, צמצום לעומת הפסד של 196 מיליון דולר ב-2020. כמו ברמת המחצית, גם בשנים האחרונות העיקו על השורה התחתונה של מובילאיי בעיקר הפחתות של נכסים בלתי מוחשיים.

בנטרול ההפחתות ובנטרול התגמולים ההוניים לעובדים, הציגה מובילאיי רווח נקי מתואם של 474 מיליון דולר ב-2021, עלייה מ-289 מיליון דולר ב-2020. הפחתות אלה מקורן ברכישת מובילאיי על ידי אינטל, ובהמשך רכישת מוביט, שהיא חלק ממובילאיי כיום, והן צפויות להימשך גם בעתיד הקרוב.

עוד עולה מהתשקיף, כי סין מהווה את השוק השני בגודלו של מובילאיי אחרי ארה"ב. נכון ל-2021 ההכנסות ממוצרים שנשלחו לסין היו 270 מיליון דולר, לעומת 363 מיליון דולר לארה"ב ו-263 מיליון דולר לגרמניה. הלקוחות הגדולים של מובילאיי הם ZF (יצרנית חלקי רכב גרמנית-אמריקאית), Valeo (יצרנית לתחום הרכב מצרפת) ו-Aptiv, חברת טכנולוגיית רכב אמריקאית־אירית) שהיו אחראיות על 43%, 15% ו-15%, בהתאמה, מהכנסות החברה במחצית הראשונה של 2022.

סין מופיעה גם בין גורמי הסיכון המופיעים בתשקיף, כשברקע הגבלות שהטילה ארה"ב על טכנולוגיה סינית. הגבלות עתידיות נוספות, נכתב בתשקיף, עלולות לפגוע בעסקי מובילאיי אם לקוחות סינים יבחרו לרכוש במקום זאת טכנולוגיה מקומית.

בין הסיכונים הנוספים שמובילאיי מזכירה אשר כרוכים בהשקעה במנייתה, נמצאים התחרות בשוק, המחסור בשבבים, התלות בחברת STMicroelectronics בייצור רכיב למוצר שלה, תלות במספר קטן של לקוחות גדולים, קשיי שרשרת אספקה ועלויות חומרי גלם.

שעשוע למשקיעים: לא מתכוון לעזוב

סיכון נוסף שמוזכר הוא התלות הגדולה של החברה במייסד והמנכ"ל אמנון שעשוע, שאומנם משקיע חלק ניכר מזמנו במובילאיי, אך יש לו גם תחומי עיסוק אחרים, הכוללים בין היתר את החברות AI21 Labs, אורקם והבנק וואן-זירו. במכתב למשקיעים הפוטנציאליים שצורף לתשקיף הבטיח שעשוע שבניגוד ליזמים רבים שעוזבים כשהחברה שלהם נמכרת, הוא לא עזב ולא מתכנן לעזוב את מפעל החיים שלו. "היעדים של מובילאיי - היעדים שלי - עדיין לא הושלמו, ואני מחויב כתמיד לעתיד בטוח יותר", כתב שעשוע.

החשיבות של שעשוע באה לידי ביטוי בתגמול שהוא מקבל ממובילאיי: ב-2021 שכר הבסיס שלו עמד על כ-263 אלף דולר, עלייה של 33% לעומת 2020. בסך הכול הסתכמו התגמולים לשעשוע ב-332 אלף דולר בשנה שעברה.

עם השלמת ההנפקה יזכה שעשוע ממובילאיי להעלאת שכר נוספת - שכרו השנתי יסתכם ב-800 אלף דולר (עלייה של יותר מפי שלושה), וכן יקבל תגמול הוני שנתי בשווי של כ-14.2 מיליון דולר, שתנאיו עוד ייקבעו בהמשך.

נוסף על כך, שעשוע יוכל להשקיע עד 10 מיליון דולר מהונו האישי בחברה, כאשר עבור כל מניה שירכוש הוא יקבל שלוש, והן יבשילו לאחר ארבע וחמש שנים ממועד ההנפקה.

בעל השכר הגבוה ביותר במובילאיי ב-2021 היה פרופ' שי שלו-שוורץ, מנהל הטכנולוגיה הראשי, עם שכר בגובה כ-761 אלף דולר, ועלות התגמולים הכוללת שלו הסתכמה בכ-3.9 מיליון דולר, וב-2022 הוא קיבל הקצאה של כ-13 מיליון מניות חסומות.

חדשות קשורות