יונדאי, טויוטה וקיה מובילות במסירות רכב ברבעון הראשון, אך מצפים להן קשיים בהמשך הדרך

נתוני מסירות הרכבים החדשים של הרבעון הראשון נחשבו בעבר אינדיקטור אמין לגבי שנת המכירות כולה. אבל כיום, האינדיקטור הזה משקף בעיקר את העבר ולא את ההווה המורכב ובוודאי שלא את העתיד.

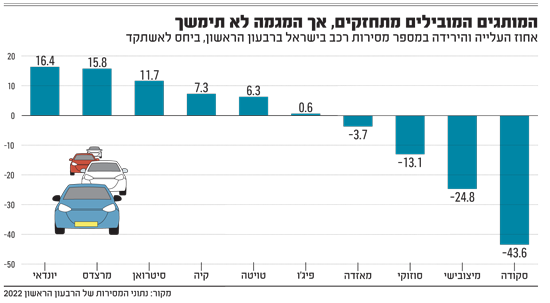

קחו למשל את נתוני המסירות של הרבעון הראשון של 2022 - קצת יותר מ-90 אלף כלי רכב חדשים עלו על הכביש ברבעון ולמרות שזו ירידה של כ-10% לעומת הרבעון הראשון אשתקד, היא אינה חורגת מהתנודתיות הנורמלית. אולם עיון לעומק הנתונים מגלה שחוסר האחידות בתמונת המכירות הולך ומעמיק, ומותגים רבים ניצבים כיום בפני דעיכה של מאגרי הרווחיות.

המובילות מחזיקות ב־50% מסך המסירות

הנתון הבולט ביותר במסירות ברבעון הראשון הוא העמקת הדומיננטיות של שלושת המותגים המובילים - יונדאי, טויוטה וקיה. שלושת המותגים הללו בלבד הגדילו את הנתח שלהם ברבעון הראשון ליותר מ-50% מסך המסירות בענף, ושבעת המותגים הראשונים בטבלת המכירות תפסו ביחד כ-70% מהמסירות.

שלושת המותגים המובילים נהנו ברבעון הראשון משני יתרונות מרכזיים. היתרון הראשון היה מלאים גדולים של דגמים היברידיים, שיובאו ושוחררו מהמכס בסוף השנה שעברה, כדי להקדים את העלאת מס הקנייה על מכוניות היברידיות בינואר השנה. כאשר המלאים הללו יסתיימו, וזה כבר קורה, יאבדו שלושת המותגים הללו מוקד רווחים חשוב.

במקביל, הם צפויים לאבד את היכולת להעניק לציים את ההנחות המשמעותיות על ההיברידיות, שסייעו להם לשמור על דומיננטיות בשוק בעשור החולף. כרגע לפחות הם לא יכולים לסגור את הפער באמצעות דגמים חשמליים, בשל רמת מחירים גבוהה משמעותית של דגמים אלו ובשל היעדר זמינות מלאים אצל היצרנים.

היתרון השני שסייע למובילי המכירות לחזק את כוחם ברבעון הראשון של 2022, היה הצלחתם לקבל מלאים זמינים מהיצרנים. הנתונים מלמדים שגם קבוצת יונדאי מוטורס, עם המותגים יונדאי וקיה, וגם טויוטה, סיפקו ליבואנים שלהם בישראל כמויות גדולות יותר אף מאלה של הרבעון הראשון בשנה שעברה.

לשם השוואה, סקודה, הנציגה האירופאית בחבורת הצמרת, ספגה ירידה של כ-40% ברבעון הראשון בשל מחסור במלאים ואילו סיאט, אחותה לקבוצת פולקסווגן, מחקה 68% מהמסירות הרבעוניות. גם סוזוקי, אחד המותגים היציבים והמבוקשים בישראל, ספגה ירידה של 13%.

גם השוק הקוריאני מתמודד עם קשיים

כפי שאמרנו בפתיחה, הנתונים הללו משקפים את העבר ולא את העתיד, וגם למותגים המובילים מחכה דרך משובשת בהמשך. טויוטה הורידה לאחרונה את תחזית הייצור השנתית שלה בשל שיבושים לוגיסטיים מתמשכים. בארצות הברית למשל היא סיימה את הרבעון הראשון עם ירידה חסרת תקדים של 13% במכירות, שכולה נובעת מצד ההיצע.

גם היצרנים הקוריאנים, שסיפקו עד כה כמויות מרשימות לשוק הרכב הישראלי למרות התהפוכות בתעשייה, מתמודדים כיום עם קשיים בשוק הקוריאני. הבעיה העיקרית של קוריאה כרגע, מלבד המחסור "הרגיל" בצ’יפים, היא תלות גדולה בספקי רכיבים סינים, שהפעילות שלהם משובשת בשל סגרי הקורונה. כתוצאה מכך, שוק הרכב הדרום קוריאני סיים את הרבעון הראשון עם ירידה חדה של 21% במסירות ועם ירידה של כ-7.1% ביצוא הרכב החדש. אלה נתונים שלא ראינו אפילו בשיא גל הקורונה.

העיתונות הקוריאנית מדווחת שלמעלה מ-100 אלף כלי רכב, שכבר יוצרו עבור שווקי היצוא, נערמים כיום במגרשי האחסון של היצרנים בקוריאה בשל מחסור ברכיבים שנדרשים להשלמתם, וגם מפעלי הייצור של יונדאי וקיה ברחבי העולם סובלים מהשיבושים. זאת, במקביל ללחץ גובר של הלקוחות בקוריאה להקדים את מועדי האספקה לשוק המקומי.

לפיכך, ספק אם יונדאי וקיה יוכלו לשמור ב-2022 על יתרון האספקה ועל קצב המכירות של השנה שעברה. גם מאזדה נמצאת כרגע על הסף של מעבר למנועים "ירוקים" יותר, שמן הסתם יהיו יקרים יותר וגם יזכו לביקוש מוגבר באירופה, מה שעשוי לבשר על הקטנת המלאי לישראל.

עד כה הפגינו השחקנים בשוק הרכב הישראלי יכולת מרשימה להסתגל לתהפוכות השוק. ניתן ללמוד על כך מהעלייה המרשימה ברווחיות של יבואניות הרכב וחברות הליסינג הציבוריות, שהוצגה בדוחות הכספיים השנתיים ל-2021.

אבל הנוסחה של "פחות מכירות, יותר רווחים" בשוק הרכב החדש, עלולה להשתבש אם אספקת המלאים תמשיך להתכווץ. במקביל, המעבר המואץ לרכב חשמלי מהווה איום בטווח הארוך על ההכנסות העשירות משירות וחלפים.

כתוצאה מכך, מחפשים כיום בענף "מאגרי רווחים" חדשים לפיתוח. דרך פופולרית אחת היא השגת מותגי רכב חדשים מסין, אם כי לאחרונה גם האספקה שלהם משובשת מאד. אחרים פונים להשקעות שאינן משיקות ישירות ליבוא רכב וליסינג, והדוגמה הבולטת היא הקרב על רכישת השליטה ב"אגד" שהסתיים השבוע בזכיית קרסו.

המשומשות חוזרות למרכז הבמה

יש גם שחקנים שממקדים כיום את תשומת ליבם ב"מאגרי רווחיות" ותיקים וזנוחים, שהפוטנציאל שלהם עדיין רחוק ממיצוי. שוק הרכב המשומש הוא אחת הדוגמאות לכך. שוק זה נחשב בעבר למעין "שירות הכרחי", שתומך בפעילות הטרייד-אין והליסינג התפעולי. אבל הדימוי הזה משתנה כיום במהירות בגלל כמה סיבות.

ראשית, הביקוש לרכב משומש בארץ ובעולם גובר כתוצאה מהמחסור ברכב חדש. הסיבה השנייה היא כניסתם של כלים אנליטיים, מבוססי בינה מלאכותית ו-BIG DATA, שמאפשרים לשחקנים הממוסדים להגיע אל קונים ומוכרים בשוק בצורה יעילה הרבה יותר ממה שהיה בעבר, ולחזות בצורה מיטבית את הפוטנציאל הכלכלי של רכב משומש.

הסיבה השלישית לשינוי הדימוי של שוק הרכב המשומש היא הכמות האדירה של עסקאות מכר/רכש ישירות ממוכר-למוכר (C2C) בשוק המשומשות, שהן בבחינת מאגר רווח "מבוזבז" עבור השחקנים הממוסדים בענף. הן בכל הנוגע לגזירת קופון מהעסקה עצמה והן בכל הנוגע לרווח פוטנציאלי ממימון שלה.

בחו"ל כבר נכנסים כיום שחקני ענק גלובאליים לתחום. גוגל "גילתה" לאחרונה את שוק המשומשות והחלה להעניק בארה"ב שירותים מתוחכמים לחיבור בין מוכרי רכב משומש פרטיים וממוסדים. באירופה חברות מתפתחות, דוגמת CAZOO, מחוללות מהפך בשיטות רכש/מכר הרכב המשומש ואלה רק דוגמאות.

והשינוי לא פוסח גם על ישראל. יבואן, שעוסק כיום בפיתוח מואץ של התחום, אמר לגלובס כי "בישראל יש כל שנה מאות אלפי עסקאות ברכב משומש בין לקוחות פרטיים, שבעבר לא היה כלכלי להגיע אליהן בשל העלויות. כיום, כשהרווח ממכירה/מימון של משומשות עולה לעיתים על הרווח מעסקאות רכב חדש, זהו מקור רווחיות עם פוטנציאל משמעותי".

הרכב החשמלי עשוי להוריד בעתיד את הביקוש לרכבי בנזין משומשים אבל לפחות בטווח הנראה לעין, הביקוש לרכבים הרגילים עדיין חזק מתמיד.

חדשות קשורות