ביטוחי הרכב התייקרו ב-20%: באילו דגמים ואיך כדאי לבחור פוליסה

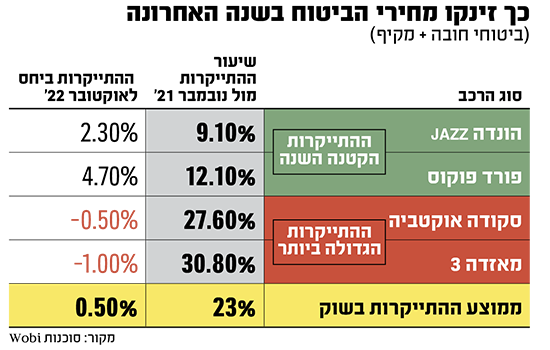

דצמבר נחשב לחודש שבו חלק ניכר מהציבור הישראל מחדש את ביטוחי הרכב. כמעט לכל מי שעשה זאת בימים האחרונים חיכתה הפתעה: הביטוחים התייקרו במאות שקלים לעומת השנה שעברה. על פי נתוני סוכנות הביטוח הדיגיטלית Wobi, מתחילת השנה התייקר הביטוח הממוצע (חובה+מקיף) בכ-20%, ובהשוואה לנובמבר שעבר מדובר בפער של 23%.

כאשר בודקים רואים פערים גדולים בין דגמי הרכב השונים בכל הנוגע לייקור הביטוחים, כמו גם שונות בקצב העלייה במחיר; רכבים שעלות ביטוחם זינקה בחדות בחודשי השנה הראשונים אף הוזלו במקצת בחודש החולף, בעוד שמנגד, אלו שהתייקרותם הייתה מתונה יותר עד לאחרונה, רשמו זינוק חד בעלות.

כך לדוגמה, ביטוח הונדה ג'אז התייקר מול נובמבר 2021 בשיעור של כ-9%, השינוי הנמוך ביותר, אך בהשוואה לאוקטובר האחרון ההתייקרות עמדה על 2.3% בחודש אחד בלבד. מנגד, ביטוח מאזדה 3 זינק ביותר בכ-31% לעומת החודש המקביל אשתקד, אך בנובמבר לבדו נרשמה הוזלה של 1% בביטוח רכב זה.

דוגמה נוספת לדגם שהתייקר מאוד בחודש החולף הוא פורד פוקוס, שהביטוח שלו התייקר בנובמבר ב-5% כמעט לעומת אוקטובר. עם זאת, הוא עדיין שומר על התייקרות נמוכה בשנה האחרונה, ולמעשה שני רק להונדה ג'אז.

שני דגמי המיני הפופולאריים - קיה פיקנטו ויונדאי i10 עלו בשיעורים קטנים בחודש נובמבר, של 0.3% ו-0.4%, בהתאמה, אך בשנה האחרונה קפץ מחיר הביטוח שלהן בכ-24% כל אחת.

"הנתונים משקפים באופן ברור את עליית המחירים בעשרות החוזים בשנה החולפת ומדגיש את השונות הגדולה בין חברות הביטוח ודגמי הרכב השונים", אומר נדב שרייבמן, מנהל מחקר ואנליזה ב-WOBI. "ניתן להבחין בשונות גדולה מאוד בין חברות הביטוח, לאור העובדה שחלק מהחברות פעלו לשיפור התיק שלהן על ידי העלאת מחירים סלקטיבית כבר בסוף השנה הקודמת".

מה עומד מאחורי ההפסדים הכבדים?

חברות הביטוח סופגות הפסדים כבדים בענף ביטוחי הרכב זה מספר רבעונים, כשהקורונה שימשה כגורם מניע להגדלת ההפסדים. כפי שנכתב בגלובס, ברבעון הראשון של השנה לבדו עמדו ההפסדים על כ-800 מיליון שקל, מהם 500 מיליון שקל בביטוח רכב רכוש והיתר מביטוחי רכב חובה. מאז המשיך התחום להסב הפסדים אדירים, שבתום תשעת החודשים הראשונים של השנה כבר מגיעים לכ-1.3 מיליארד שקל.

מאחורי ההפסדים עומדות כמה סיבות. באשר להתייקרות ביטוחי הרכוש (מקיף+צד ג'), הסיבה הראשונה היא עליית מספר התאונות, שנובעת מהעלייה בתנועת המכוניות בכבישים, שאותה כולנו מרגישים היטב כשאנחנו עומדים בפקקים.

לצד זאת, עלות חלפי המכוניות התייקרה כתוצאה מהמשבר בשרשרת האספקה שהחל עם פרוץ הקורונה, והחריף כשהחלה המלחמה בין רוסיה לאוקראינה. וכשאין חלפים גם שיעור הגניבות עולה.

אגב, לא רק בחלפים עדיין קיימים עיכובים אלא גם באספקת רכבים חדשים. כפי שנכתב השבוע בגלובס, אומנם צפוי צמצום בזמני האספקה, אך לפחות בשלב זה, יבואנים רבים של הדגמים הפופולריים בארץ ממשיכים לקבל מהיצרנים רק חלק קטן מההזמנות בפועל. לדוגמה, תאריך האספקה המשוער של סקודה אוקטביה חדשה הוא סביב יולי 2023.

שיח מתמיד מול הפיקוח להעלאת תעריפים

בהקשר לנושא התביעות, בשוק הביטוח יש גם המציינים שבתי המשפט החלו לאחרונה לפסוק סכומי פיצוי גבוהים משמעותית מבעבר, שגורמים אף הם לגידול בהפסדים.

על פי ניתוח של Wobi, בתחום הביטוח המקיף ניתן לציין כי בהשוואה לרבעון המקביל אשתקד העמיקו החברות את ההפסד החיתומי מ-49 מיליון שקל ל-326 מיליון שקל ברבעון השלישי השנה - כלומר החברות הפסידו 306 מיליון שקל יותר.

בראייה שנתית, ניכר כי החברות ספגו הפסד חיתומי של 1.19 מיליארד שקל, לעומת 52 מיליון שקל בשנה החולפת.

לצד זאת, חברות הביטוח ייקרו גם את ביטוחי החובה, לאחר שנאלצו להגדיל השנה באופן משמעותי את התשלומים שהן צריכות להעביר לקופות החולים מתוך הפרמיות שהן גובות מהמבוטחים בגין טיפול בנפגעי תאונות דרכים, המשולמים באמצעות חברת הביטוח הממשלתית קרנית. מדובר בתוספת של 3.33% שהתווספה בינואר, כאשר בחודש הבא, ינואר 2023, יעלה גם התעריף שמשלמות החברות לביטוח הלאומי בשל תביעות בגין תאונות דרכים.

כאן כפופות חברות הביטוח לתקרה נוקשה מצד רשות שוק ההון, ביטוח וחיסכון, אשר מתירה להן תעריפי ספר בגובה של 90% לכל הפחות מתעריפי הפול. מכיוון שאישור כזה לא ניתן מצידה של רשות שוק ההון, מדובר בהפחתה בהנחות שניתנו עד עתה על ידיהן, אך החברות נמצאות בשיח מתמיד מול הפיקוח על הביטוח כדי לאפשר העלאה של תעריפי הספר, כך שבהחלט לא נאמרה עדיין המילה האחרונה.

העמיקו את ההפסד גם בביטוח החובה

מבחינת המאזן החיתומי שלהן, חברות ביטוחי הרכב העמיקו את ההפסד גם בתחום ביטוח החובה לעומת הרבעון השלישי אשתקד, בלא פחות מ-177 מיליון שקל, להפסד שעומד על 277 מיליון שקל ברבעון השלישי השנה.

"לחברות שמפסידות יש שתי דרכים לשיפור התיק הביטוחי", מסביר שרייבמן. "הראשונה היא העלאת הפרמיות והשנייה הקטנת הנזק הממוצע לתאונה. איך עושים זאת? אפשרות אחת היא ללכת בדרך של אחת מחברות הביטוח, ולהציב מחירוני מקסימום לחלקי חילוף אם המבטח לא יבצע את התיקון במוסך הסדר של החברה. כך מקטינים את עלות הנזק כי שולטים על ההוצאה. אפשרות שנייה היא להגדיל את ההשתתפות העצמית של המבוטח".

"מבטחי המשנה ממשיכים לצמצם חשיפה"

ההפסדים הללו לא נעלמו מעיניהם של מבטחי המשנה, אותן חברות ביטוח גלובליות אשר נוטלות על עצמן חלק מהסיכון בתמורה לפרמיות שמשלמות להן חברות הביטוח ה"רגילות".

"מבטחי המשנה ממשיכים בצמצום של החשיפה בענף ביטוח חובה, כאשר ירדו משיעור של 39% ל-29%. לאור זאת, קטן ההפסד המצטבר של מבטחי המשנה מ-934 מיליון שקל ל-462 מיליון שקל מתחילת הרבעון הראשון", מסביר שרייבמן.

חברות ביטוח המשנה צמצמו חשיפה לא רק בישראל אלא במזרח התיכון כולו. לגבי ישראל, צמצום החשיפה של אותם מבטחים כבר הביא להפסקת שיווק של סוג ביטוח אחר - ביטוחי הסיעוד הפרטיים, בעקבות הפסדים גדולים שהם ספגו בעיקר נוכח התארכות תוחלת החיים.

חמישה טיפים לרכישת ביטוח לרכב:

ביטוח הרכב מורכב מביטוח חובה שמכסה את נוסעי הרכב מנזקי גוף,ומביטוח מקיף שמכסה נזקים לרכב

1. ניתן לרכוש כל אחד מהביטוחיםבחברה שונה על פי כדאיות המחיר

2. לא תמיד כדאי לרכוש ביטוח מקיף - אם שווי הרכב נמוך מאוד, ייתכן שאפשר להסתפק בביטוח חובה ובכיסוי צד ג' בלבד

3. התאימו את הביטוח למי שצפוי לנהוג ברכב - על פי מספר הנהגים, גילם, המגדר (נשים עשויות לשלם פחות) והיקף נסיעות צפוי

4. שימו לב לגבולות האחריות של הפוליסה - לא בטוח שהפחתת גבול האחריות בתמורה להוזלה במחיר, תשתלם במקרה שתזדקקו לביטוח

5. אם נפגעתם והרכב שפגע בכם אינו מבוטח או שמדובר בתאונת פגע וברח - תוכלו לתבוע את החברה הממשלתית קרנית

חדשות קשורות